En la actual época de crisis, recibimos continuamente información sobre ratios o índices que para muchos individuos, sin formación específica en economía, les es bastante complicado comprender en toda su magnitud. Me propongo explicar, en este artículo, uno de los más nombrados y que a la postre también es uno de los más importantes, el EURIBOR.

En el siguiente vídeo se dan unas pinceladas generales sobre el concepto:

El EURIBOR proviene del acrónimo inglés (Euro Interbank Offered Rate), y es el tipo europeo de oferta interbancaria. Es un índice referencial, que indica el tipo de interés promedio al que las entidades financieras se prestan dinero, en el mercado interbancario, dentro de la zona euro. Si queréis ampliar la información sobre el tema, debéis pulsar en el siguiente enlace: EURIBOR

El EURIBOR proviene del acrónimo inglés (Euro Interbank Offered Rate), y es el tipo europeo de oferta interbancaria. Es un índice referencial, que indica el tipo de interés promedio al que las entidades financieras se prestan dinero, en el mercado interbancario, dentro de la zona euro. Si queréis ampliar la información sobre el tema, debéis pulsar en el siguiente enlace: EURIBOR

Este índice nace en 1.999, con la aparición del Euro; y pasa a sustituir tanto a los índices nacionales (PIBOR, FIBOR,…) como europeos (Aibor).

Su funcionamiento es sencillo, cuando se necesita dinero para comprar algo, bien sea por una persona, empresa, etc; si no se tiene se debe acudir al banco, que tiene fondos procedentes de muy distintas vías, pero cuando lo que el banco tiene no le llega para poder prestarlo, debe pedir dinero a otros bancos; el coste al que se le cobra este préstamo entre bancos se denomina Euríbor.

Su cálculo se hace en función de los datos suministrados por más 50 bancos de referencia europeos, los cuales recopila diariamente la agencia alemana Reuters, para realizar un cálculo medio y transmitirlo.

Posteriormente, dentro de cada país miembro, como por ejemplo España, se hace una media de los distintos tipos que ha tenido el Euríbor a lo largo del mes e informa a los ciudadanos por medio del BOE (Boletín Oficial del Estado).

Todo este proceso aparece explicado en el siguiente vídeo:

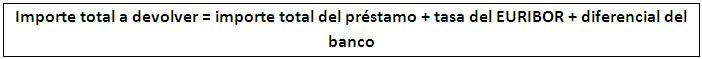

Este índice tiene una gran repercusión en la vida diaria de los ciudadanos, ya que este sirve de referencia para una gran cantidad de operaciones bancarias, sobre todo de préstamo, lo que hace que una subida o bajada del mismo repercuta directamente en el bolsillo del ciudadano. Posee especial importancia a la hora de solicitar un préstamo hipotecario, ya que tanto éste como otros préstamos bancarios se calculan entorno a una función muy básica.

Para entender mejor este concepto, plantearé un ejemplo práctico del día a día.

Supongamos que Pepe quiere comprar una casa que vale 100.000€ y no dispone del dinero, lo pide al banco y se lo conceden a un tipo de interés EURIBOR+1% (en este caso el 1% sería el diferencial bancario, o sea, el beneficio que saca el banco de la operación). Si suponemos que el Euribor está al 1,20% y que el préstamo tiene un vencimiento de 1 año con cuotas mensuales, es decir, que debe devolverlo en ese período de tiempo y en 12 mensualidades que, en este caso, vamos a considerar de la misma cuantía (préstamo italiano). Podéis comprobar los tipos de préstamos diferentes que existen pulsando en el sigyuiente enlace: PRÉSTAMOS

Presentados los datos y excluyendo otro tipo de comisiones y amortizaciones que suelen estar presentes en este tipo de operaciones bancarias, pasaremos a calcular cuánto tendría que pagar mensualmente y en total Pepe por solicitar este préstamo.

- El montante total sería: X=100.000 + (1,2%*100.000) + (1%*100.000) = 100.000 + 12.000 + 10.000 = 122.000€

Es decir, Pepe pagará 22.000€ en total por recibir prestados 100.000 en un año.

- Mensualmente debe pagar: 122.000/12 = 10.166,66€

Es decir, Pepe tendrá que abonar 10.166,66€ cada mes durante 1 año para devolver el importe total del préstamo y los intereses.

Cuando hablamos de dinero de nuestro bolsillo es cuando las cosas pasan a tener una mayor importancia, es por ello que se observa tan detenidamente la evolución del EURIBOR ya que una pequeña modificación de este índice puede suponer una alta suma de dinero real. Replanteando el caso anterior, supongamos ahora que el EURIBOR está a un 1,5% en vez del 1,2% anterior, en ese caso:

- Montante total: 100.000 + (1,5%*100.000) + (1%*100.000) = 100.000 + 15.000 + 10.000 = 125.000€.

Comprobamos que una simple subida de un 0,3% de esta tasa le supone a Pepe 3.000€ en un solo año, con lo que las cuotas mensuales que debe pagar por la devolución del préstamos se verán aumentadas en: 3.000/12 = 250€. Lo cual supone mucho dinero mensualmente para un ciudadano de a pie, de ahí la gran importancia que se le da a este índice de referencia bancario.

Es por ello, que cualquier leve movimiento en el EURIBOR, supone un gran impacto en la economía, tanto a nivel micro, como macro.